Na semana passada, os executivos da Priner (PRNR3), empresa de serviços industriais, se reuniram em São Paulo (SP) para um evento com investidores.

Para o analista Ruy Hungria, da Empiricus Research, já é positivo o simples fato da diretoria ter saído do Rio de Janeiro rumo à Faria Lima, na capital paulista: “Só isso já seria um bom sinal, dado que estamos falando de uma companhia de menos de R$ 600 milhões de valor de mercado e que está bem longe dos holofotes do mercado”.

Como foi o evento da Priner?

Hungria conta que a diretoria não ficou apenas na no café com pão de queijo.

Túlio Cintra, CEO da Priner, começou sua apresentação com foco no enorme mercado endereçável (superior a R$ 50 bilhões) e no imenso potencial de crescimento da companhia pela frente, cujo faturamento é de pouco mais de R$ 1 bilhão.

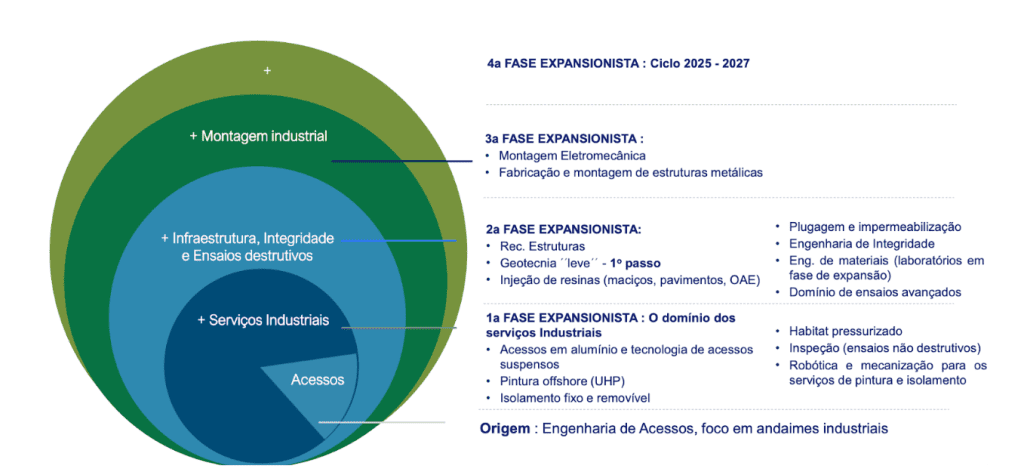

Em seguida, o presidente comentou as fases de expansão da companhia, listadas a seguir:

- Fase 1: Priner deixou de ser apenas uma empresa de acessos (andaimes) para se especializar em serviços industriais correlatos (pintura, isolamento, habitat pressurizado, etc).

- Fase 2: depois, passou a oferecer aos clientes soluções leves de engenharia e inspeção, com diversificação de receitas e ganho de margens.

Real Estruturas marca a 3ª fase expansionista de Priner

Agora, diz Hungria, a recente aquisição da Real Estruturas coloca a Priner na terceira fase expansionista, ao oferecer montagem de estruturas também, como mostra o gráfico a seguir.

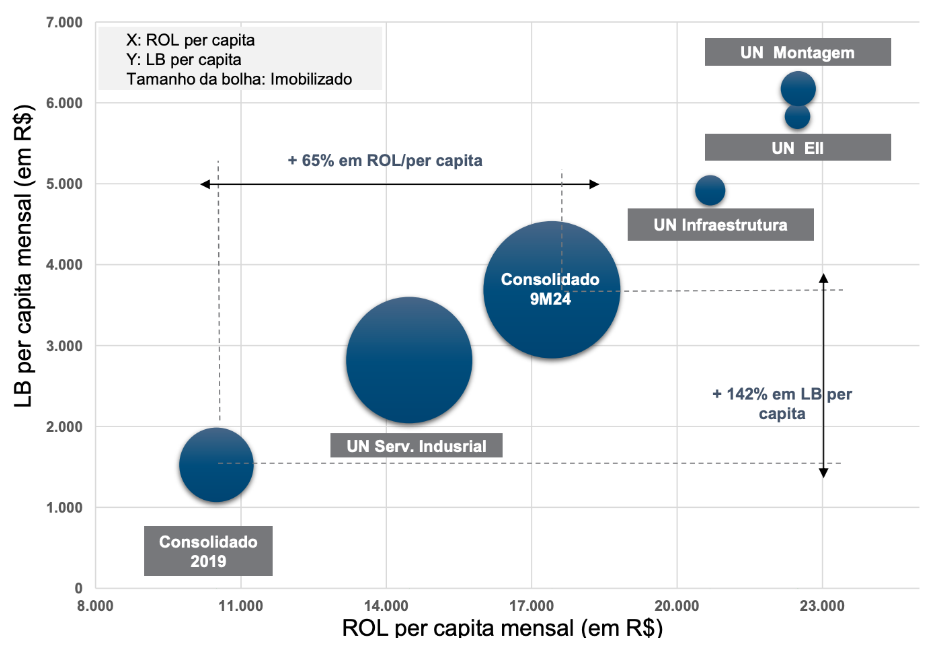

“Inclusive, a recém adquirida foi um dos destaques da apresentação e, ao que tudo indica, deve ajudar a elevar as margens consolidadas”, ressalta o analista. Nesse sentido, o gráfico abaixo, que mostra maiores receitas e lucro bruto por funcionário, reforça essa visão.

Mas Hungria lembra que essa estratégia não é nova: “Na verdade, ela vem sendo adotada desde que a companhia embarcou na segunda fase de expansão”.

Além disso, ele acrescenta: “A cada nova etapa, a Priner tenta oferecer soluções com rentabilidades ainda mais elevadas, o que tem se traduzido em crescimento de receita e, mais importante, de margens nos últimos anos”.

Receita Líquida por funcionário (ROL/headcount) e Margem Bruta. Fonte: Companhia.

Real Estruturas parece mesmo caminhar para um novo patamar de receita

Ainda sobre a Real Estruturas, Hungria destaca a ótima receita da companhia na prévia do 3T24, comentada no evento.

“Essa receita não foi um ponto fora da curva e nem está relacionada a uma sazonalidade mais forte no trimestre. Ao que tudo indica, a subsidiária caminha mesmo para uma receita anualizada de aproximadamente R$ 500 milhões, o que é 40% acima dos números de 2023 e fazem o múltiplo de aquisição ter sido ainda melhor do que o mercado estimou”, explica.

Além disso, o analista acredita que a companhia possa expandir ainda mais esses indicadores, dado que ela é apenas a terceira maior do setor de montagens hoje no Brasil.

Os executivos esperam que a integração da Real com a Priner esteja totalmente concluída até a virada do ano e lembraram do histórico bem-sucedido de aquisições até aqui, o que segundo eles não está apenas relacionado ao potencial das empresas, mas também à qualidade das pessoas que fazem parte delas.

“Nos M&As, sempre existe a preocupação de integração cultural e o cuidado de manter os fundadores tempo suficiente até que as adquiridas consigam caminhar com as próprias pernas. Ainda assim, todos os fundadores das empresas compradas nos últimos oito anos permanecem na Priner, mesmo após o fim dos earn-outs, o que para nós é um bom sinal”, afirma Hungria.

Priner pretende melhorar a alavancagem

Sobre novas aquisições, primeiro a Priner quer reduzir a alavancagem, que deve ter estar próxima de 2,5x dívida líquida/Ebitda neste momento, estima o analista. “Quando voltar para baixo de 1,8x, devemos ter novos anúncios – e, quem sabe, embarcar na quarta fase de expansão”.

Sobre a demanda, Cintra disse que após os cancelamentos de alguns clientes do setor petroquímico e refinarias (o que inclusive afetou a receita do 1S24), a carteira hoje tem maior participação dos setores de papel e celulose, mineração e óleo & gás, o que é boa notícia em sua visão, já que esses são setores muito competitivos no Brasil e que não dependem de subsídios.

“De qualquer maneira, a demanda no Brasil segue aquecida e, como a Priner tem um NPS muito acima da média, toda a sua capacidade deve permanecer ocupada”, lembra Hungria. “Ao que tudo indica, a demanda na América Latina e no Golfo do México também parece grande, pois há a possibilidade de começarmos a ver alguns contratos de prestação de serviços nessas regiões”.

Para concluir, o analista afirma que “a reunião até trouxe algumas novidades relevantes, mas o sinal mais importante é o interesse do mercado em conhecer um pouco melhor essa história”.

O post Priner (PRNR3): para analista, encontro com investidores trouxe sinalizações positivas sobre a companhia apareceu primeiro em Empiricus.