Nos EUA, a ata da última reunião do FOMC divulgada na quarta-feira (19) foi o que repercutiu no mercado. O Federal Reserve se manteve alinhado à postura conservadora já observada no comunicado da decisão.

Entre as alterações em relação à última ata, é notório o alto grau de incerteza sobre o rumo da taxa de juros e uma necessidade por parte dos dirigentes do Fed de ver mais progressos da inflação em direção à meta antes de fazer ajustes adicionais. O que reforça esse viés mais cauteloso são as incertezas sobre a taxa neutra, ou seja, o nível ideal que poderia manter a economia equilibrada, sem estimular ou desacelerar o crescimento, e possíveis impactos das recentes mudanças na política comercial.

Por outro lado, o documento apontou que o mercado de trabalho e a atividade mostraram resiliência. Por isso, no longo prazo, as expectativas de inflação seguem bem ancoradas nas projeções de mercado.

Por ora, o cenário-base aponta para a manutenção da taxa de juros por mais tempo e o Fed deve avaliar a evolução da inflação e do mercado de trabalho antes de qualquer flexibilização no curto prazo.

Prévia da inflação brasileira não altera previsões para Selic

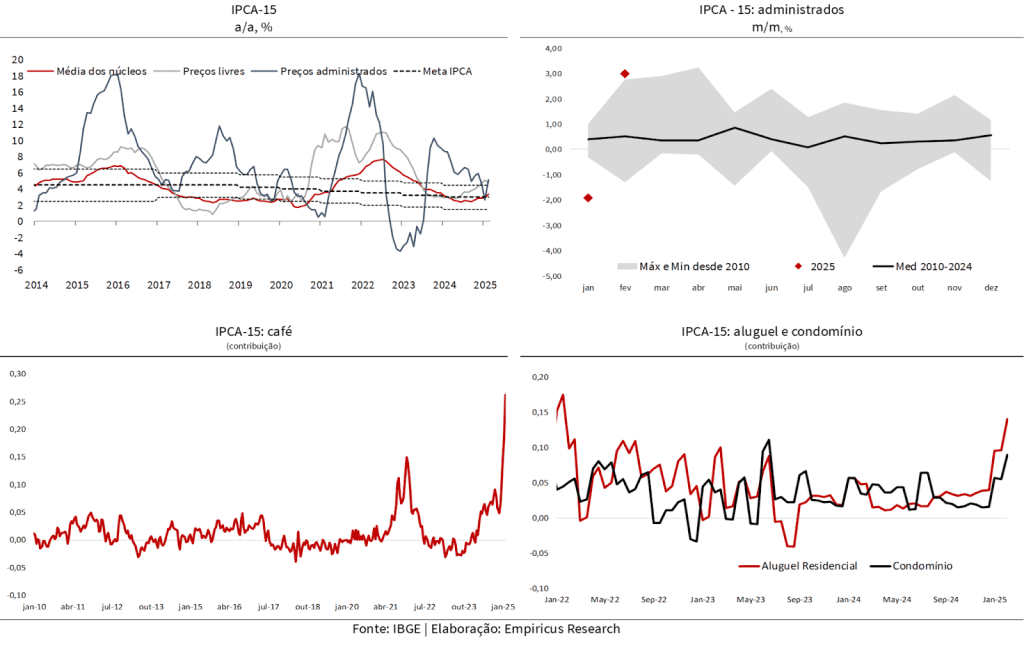

No Brasil, o IPCA-15 de fevereiro divulgado nesta manhã surpreendeu ao vir abaixo das expectativas do mercado, com alta de 1,23% m/m, enquanto o consenso apontava para um aumento de 1,36%. No acumulado de 12 meses, o índice acelerou para 4,96% a/a, ante 4,50% no mês anterior.

Como esperado, o grupo de administrados apresentou forte alta com a devolução do efeito do bônus de Itaipu na linha de energia elétrica.

No grupo de alimentos, que é fonte de bastante preocupação política, o índice de preços continuou desacelerando a despeito da contribuição recorde do café.

Vale também mencionar o setor de bens duráveis que teve forte alta, puxado pela linha de automóveis novos.

No setor de serviços, os preços de aluguel residencial e condomínio continuam pressionados, contaminando a medida de núcleo do setor. Os serviços intensivos de mão de obra também seguem em níveis preocupantes. Considerando a sazonalidade, a média móvel de três meses ultrapassa 7%.

Em relação à política monetária, o número de hoje não muda a expectativa de alta de 100 pontos-base na Selic na reunião de maio. Olhando para frente, o mercado precifica um topo de Selic a 15% e uma probabilidade não desprezível de início de um ciclo de queda das taxas de juros em janeiro de 2026.

Por fim, esperamos ver uma exaustão nas revisões para cima da inflação de 2025 no relatório Focus do Banco Central e revisões para baixo da Selic no final de ciclo por parte dos analistas mais pessimistas.

Por isso, hoje adicionaremos uma indicação de títulos prefixados ao cardápio da semana.

Cardápio da semana

| Características do CDB pós-faxado com liquidez diária do BTG Pactual | |

| Classificação de risco da instituição | Fitch: AAA (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | BTG Pactual |

| Aplicação mínima | R$ 50,00 |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 25/02/2027 (730 dias corridos) |

| Rentabilidade anual | 100,00% do CDI |

| Tributação | 15% |

| Pagamento de juros | No vencimento |

| Resgate | Diário |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 17h45 |

| Características do CDB prefixado do Banco Daycoval | |

| Classificação de risco da instituição | Fitch: AAA (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Banco Daycoval |

| Aplicação mínima | R$ 1 mil |

| Aplicação máxima | R$ 1 milhão |

| Liquidação | D+0 |

| Vencimento (prazo) | 01/03/2028 (1016 dias corridos) |

| Rentabilidade anual | 16,00% |

| Tributação | 15% |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 18h |

| Características da LCI DI pós-fixada do Banco Inter | |

| Classificação de risco da instituição | Fitch: AA+ (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Banco Inter |

| Aplicação mínima | R$ 50,00 |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 15/02/2027 (720 dias corridos) |

| Rentabilidade anual | até 96,00% do CDI |

| Tributação | Isenta |

| Pagamento de juros | No vencimento |

| Resgate | Elegível |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 21h55 |

As taxas e vencimentos do títulos indicados nas tabelas acima são referentes ao dia 25 de fevereiro de 2025 e, portanto, são válidos apenas para o dia de hoje (25).

Para a sua reserva de emergência, aquele dinheiro que você pode precisar no curtíssimo prazo, recomendamos apenas o Tesouro Selic, disponível na plataforma do Tesouro Direto, ou fundos DI taxa zero.

O post Investir em renda fixa: 3 dicas de títulos em repercussão ao IPCA-15 apareceu primeiro em Empiricus.