Se o cenário para os ativos de risco já era desfavorável em setembro por conta das questões macroeconômicas, o segmento de Fiagros apresentou seus próprios desafios.

O clima seco e as queimadas em diversas regiões do Brasil impactaram a dinâmica do setor. “Com a escassez de chuvas e o preço das commodities em níveis moderados, muitos produtores adiaram o plantio da soja”, destacou o analista da Empiricus, Caio Araujo.

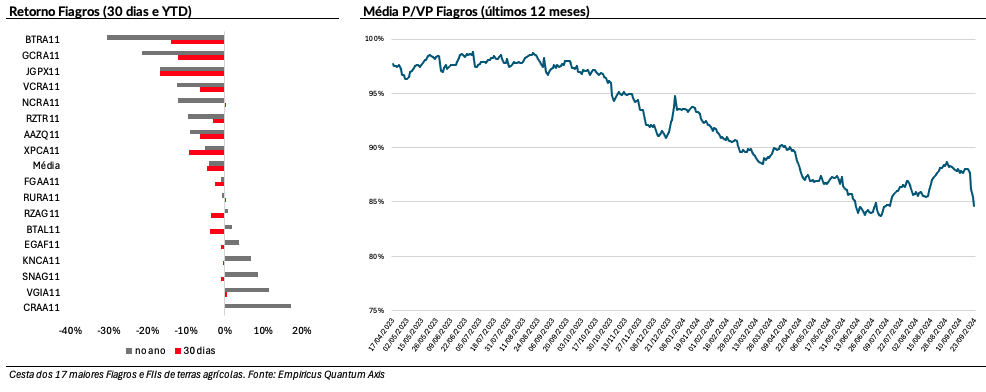

Com o cenário negativo, a cesta dos 17 maiores Fiagros e fundos imobiliários de terras agrícolas apresentou uma queda média de 5% em setembro. “O desconto em relação ao valor patrimonial retornou ao seu nível histórico mais baixo”, enfatizou Araujo.

Confira no gráfico abaixo:

Com isso, muitos investidores podem se questionar se a queda dos Fiagros é uma oportunidade de compra ou se o melhor é ficar fora desse investimento.

RELATÓRIO GRATUITO: VEJA OS 5 MELHORES FUNDOS IMOBILIÁRIOS PARA COMPRAR AGORA

Entenda a crise dos Fiagros

Antes de responder essa pergunta, é importante entender mais a fundo a crise que atinge os Fiagros.

Segundo os dados do Instituto Mato-Grossense de Economia Agropecuária (Imea), apenas 0,5% da área prevista para a safra 2024/2025 havia sido plantada até a semana retrasada. “Número muito inferior aos 4,2% registrados no mesmo período do ano passado”, lembrou Araujo.

Além disso, a expectativa de uma colheita robusta nos Estados Unidos e a demanda incerta da China mitigaram a “leve reação” do preço dos grãos em setembro por conta da menor oferta brasileira.

Com isso, uma das principais revendedoras de insumos agrícolas do país, a Agrogalaxy, entrou com pedido de recuperação judicial, o que jogou ainda mais luz nos problemas enfrentados pelo setor.

Pouco tempo depois, outros nomes, como o Grupo Portal Agro, seguiram pelo mesmo caminho.

“Com exposição a esses devedores, diversos Fiagros, incluindo fundos geridos por grandes casas como JGP, Itaú Asset e XP, sentiram o impacto. Muitos desses produtos já anunciaram correções no preço unitário (PU) dos CRAs e/ou reduziram a distribuição de rendimentos”, afirmou Araujo.

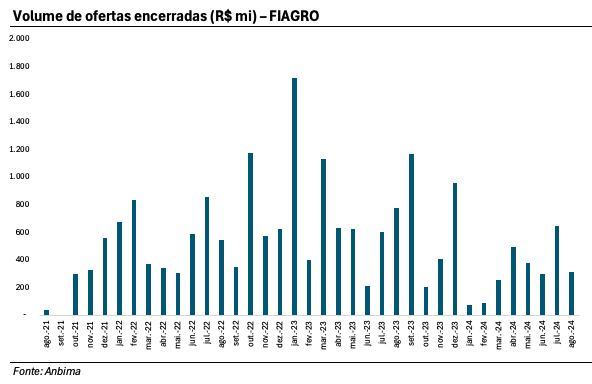

Além disso, o cenário adverso gerou impacto também na captação de recursos. Até agosto de 2024, o volume total captado por Fiagros foi de R$ 2,6 bilhões – queda de 58% em relação ao mesmo período do ano anterior.

Todos esses fatores formaram a “tempestade perfeita” que culminou no retorno dos Fiagros aos níveis mais baixos de desconto em relação ao valor patrimonial.

RELATÓRIO GRATUITO: OS 5 MELHORES FUNDOS IMOBILIÁRIOS PARA COMPRAR AGORA

Fiagros: hora de ir às compras?

O analista Caio Araujo explica que as carteiras de Fiagro, na maioria dos casos, envolvem títulos de risco “mid grade” ou high yield, que competem com subvenções governamentais e crédito bancário.

Em outras palavras, são títulos que oferecem uma maior remuneração, mas também possuem maior risco.

“Ainda não estamos tratando com os ‘blue chips’ [grandes players] do agronegócio. Com isso, os devedores muitas vezes carecem de estrutura e governança sólida, o que torna qualquer oscilação de mercado um fator crítico a ser monitorado de perto.”

Por isso e por conta da conjuntura desfavorável do setor, o analista diz preferir manter uma postura cautelosa com a classe de ativos. Ele, inclusive, vê a possibilidade de novos pedidos de recuperação judicial.

“O movimento de reperfilamento de dívidas e alongamento de prazos deve se intensificar até o fim do ano, pressionando a cotação de alguns fundos. Em setores como revenda de insumos e cooperativas, identificamos um risco maior de inadimplências e novos pedidos de recuperação judicial”, analisa Araujo.

No longo prazo, o analista acredita que os Fiagros continuarão a crescer, dado o peso do agronegócio brasileiro – assim como ocorreu em 2021 e 2022. No entanto, agora, Caio Araujo prefere deixar a classe de ativos fora das recomendações.

RELATÓRIO GRATUITO: OS 5 MELHORES FUNDOS IMOBILIÁRIOS PARA COMPRAR AGORA

Melhores que os Fiagros no momento? Veja gratuitamente 5 recomendações de fundos imobiliários do analista

No lugar dos Fiagros, o analista vê mais atratividade em 5 fundos imobiliários selecionados de sua carteira da Empiricus e disponibilizados por meio do programa Onde Investir/Giro do Mercado do portal Seu Dinheiro/Money Times.

São ativos que, assim como os Fiagros, estão descontados, mas têm gatilhos para valorização em um prazo menor de tempo.

Além disso, os FIIs recomendados pelo analista têm dividend yields anualizados de até 11,2%.

Quem seguiu as recomendações do analista desde novembro de 2023, quando ele começou a selecionar mensalmente os fundos imobiliários mais recomendados, pôde capturar um retorno de 197,8% do Ifix (o principal índice de referência dos FIIs).

Para acessar de maneira 100% gratuita a seleção de fundos imobiliários que estão descontados e pagam dividendos “gordos”, basta clicar aqui ou no botão abaixo:

O post Fiagros: ‘desconto em relação ao valor patrimonial retornou ao nível histórico mais baixo’, diz analista; hora de comprar? apareceu primeiro em Empiricus.