Nos últimos dias, conversamos com o novo time de Relações com Investidores da Azzas 2154 (AZZA3), o que manteve as nossas perspectivas para a companhia.

Ficamos menos preocupados com a saída dos fundadores da Reserva, cujas ações AZZA3 podem ter compradores internos. Ademais, seguimos enxergando aceleração do crescimento no 2o semestre, ao passo que os ganhos de rentabilidade devem vir no próximo ano.

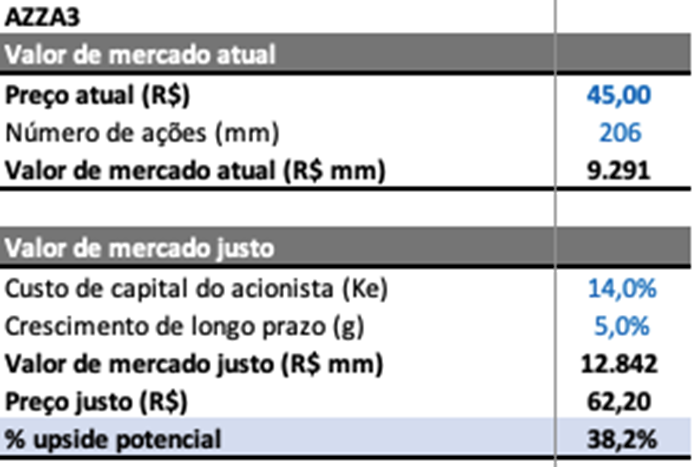

Aproveitamos a oportunidade para atualizar o nosso valuation pós-fusão, o que nos levou a um novo preço-alvo de AZZA3, de R$ 62/ação, com upside potencial de 38% sobre o preço de ontem (24).

Excesso de liquidez gerado pela saída de sócios fundadores da Reserva preocupa menos

O mercado não reagiu bem à saída dos fundadores da Reserva: as ações da Azzas 2154 caíram 4% no dia. Acreditamos que isso se deve à dúvida sobre o crescimento da divisão de vestuário masculino sem o trio, mas também ao overhang – excesso de liquidez provocado por um descompasso entre oferta e demanda – criado sobre o papel, já que os fundadores possuem ~1,7 milhão de ações da empresa (~R$ 77 milhões ou 0,8% da companhia).

A primeira preocupação, sobre o crescimento, segue no radar, e provavelmente só será dissipada à medida que a companhia entregar. Já a segunda diminuiu um pouco, porque a compra dessas ações por parte de outros acionistas se tornou uma possibilidade, o que enviaria um sinal muito positivo ao mercado. O lock-up dos fundadores sobre essas ações termina em dezembro, quando devemos ter notícias da movimentação.

- Receio com o Ibovespa? BTG destaca níveis elevados de proteção entre os investidores e ações que podem se beneficiar; veja aqui

Sinergias de receitas devem se aprofundar a partir de 2025, mas despesas pós-fusão seguem pressionando números de 2024

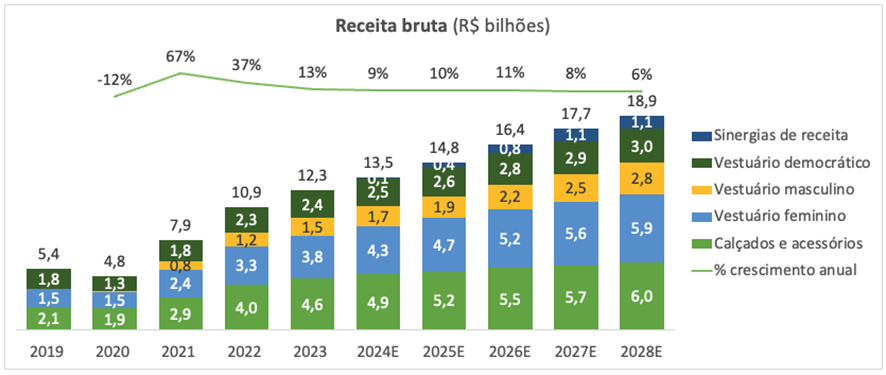

Em termos de faturamento, projetamos uma aceleração das taxas de crescimento da Azzas 2154 na segunda metade do ano. Isso porque a base de comparação começa a ficar mais fraca na divisão de calçados e acessórios, e a expansão dos canais da Hering (“vestuário democrático”) deve ganhar tração (e-commerce e franquias). A partir de 2025, as sinergias de receita expostas no Azzas Day ganham mais relevância, levando a mais aceleração de crescimento.

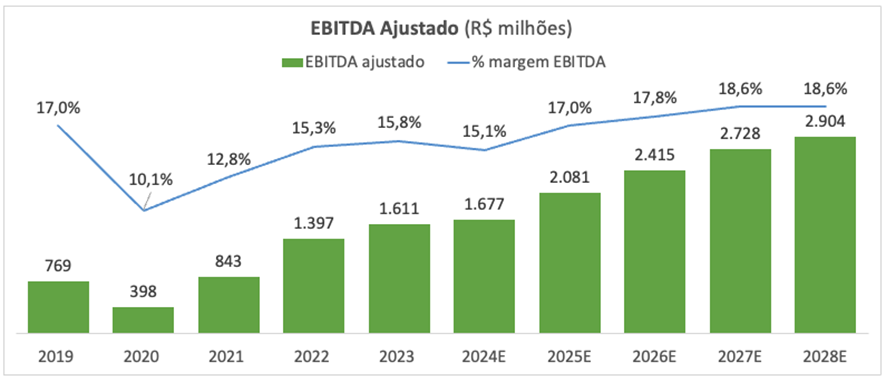

Já a rentabilidade deve ficar pressionada neste ano pelas despesas relacionadas à fusão – entretanto, isso já é esperado, dado que a companhia foi bem transparente em relação a isso no encontro com investidores. A partir de 2025, contudo, devemos enxergar um ganho de margem substancial, tanto pela dissipação dessas despesas quanto pela diluição das demais, em uma alavancagem operacional positiva.

Além disso, há as sinergias de custos e despesas, para as quais a companhia não forneceu guidance, mas que estamos incluindo nas nossas contas por acreditarmos que esse dever de casa básico será entregue dado o histórico de execução. Com isso, esperamos um EBITDA de R$ 1,7 bilhão neste ano (+4%) e de R$ 2,1 bilhão em 2025 (+24%).

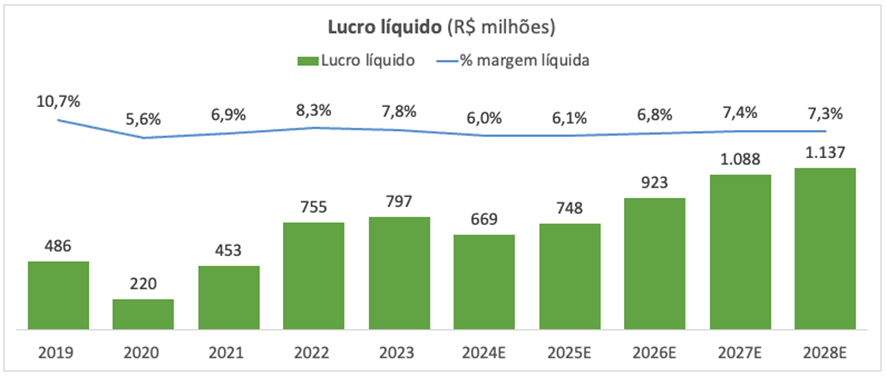

A linha final tem grande dependência do imposto corporativo, o qual envolve bastante incerteza devido à judicialização da MP das Subvenções. Por via das dúvidas, optamos pelo conservadorismo, assumindo que a companhia manterá metade dos benefícios fiscais, a parcela que tem bastante convicção jurídica que conseguirá.

Com isso, projetamos R$ 669 milhões (-16%) e R$ 748 milhões (+12%) de lucro líquido em 2024 e 2025, respectivamente. Destacamos que há potencial de surpresa positiva aqui devido à utilização do ágio da Hering para abatimento do imposto devido.

Atualização do valuation pós-fusão de AZZA3: projeção conservadora

Finalmente, somos também conservadores em capital de giro, assumindo que não haverá nenhuma redução adicional em dias de estoque nos próximos anos. Mesmo assim, a geração de caixa livre ao acionista, excluindo captações/amortizações de dívida, deve crescer 40% em 2025.

Com isso, estimamos o preço justo de Azzas 2154 (AZZA3) em R$ 62,00, o que significa 38% de upside potencial.

Fonte: Empiricus Research

O principal risco da tese pós-fusão é a execução das sinergias de receita. Além disso, é crítico monitorar a disciplina no ganho de eficiência em despesas, fundamental para o aumento da rentabilidade nos próximos anos.

Nas nossas projeções, AZZA3 negocia a um múltiplo EV/EBITDA de 5,2x para 2025, o que nos parece bem razoável diante dos 6,6x e 8,3x de Renner e Vivara, respectivamente.

O post Azzas 2154 (AZZA3): saída de fundadores da Reserva ainda preocupa, mas perspectivas são boas apareceu primeiro em Empiricus.