Ao longo dos próximos 10 dias, a agenda dos Estados Unidos está lotada. Além da divulgação de uma série de dados da economia americana, veremos resultados do 3T24 de empresas listadas nas bolsas dos EUA, o encerramento das eleições americanas e a decisão de política monetária do Federal Reserve (Fed).

Com isso, o analista Enzo Pacheco, da Empiricus Research, acredita que os mercados internacionais estarão suscetíveis a fortes emoções.

Quais dados macroeconômicos dos EUA podem mexer com o mercado nos próximos dias?

No campo macro, os destaques ficam com os dados do mercado de trabalho — primeiro com o relatório JOLTS amanhã (29), seguido pelos números de emprego divulgados pelo governo americano na sexta (1).

Segundo Pacheco, a expectativa dos economistas é de que o número de vagas disponíveis nos Estados Unidos apresentem uma leve queda, comparado com o mês passado (7,935 milhões de vagas ante 8,040 milhões de agosto). Já para o dado de desemprego, espera-se uma criação de 110 mil vagas, ante 254 mil postos criados em setembro.

“Entretanto, para alguns analistas, o número mágico para que não tenhamos nenhuma mudança em relação ao corte de juros seria algo em torno de 180 mil vagas. Caso venha acima disso, podemos ver uma redução no número de cortes por parte do Fed”, explica o especialista em mercados internacionais.

Já em relação ao nível de preços na terra do Tio Sam, na quinta (31) teremos a divulgação do PCE (indicador utilizado pelo banco central americano para a definição da sua política monetária).

Pacheco diz que a projeção dos mercados indica que a inflação deve vir com uma leitura mensal de 0,2% (ante 0,1% em agosto) e anual de 2,1% (vs. 2,2%) em setembro. Já o núcleo do PCE, que exclui os itens voláteis como energia e alimentos, deve apresentar alta de 0,3% (vs. 0,1%) e 2,6% (vs. 2,7%), respectivamente.

Eleições americanas: mercado anseia pela SuperTerça

Passando para o campo da política, teremos finalmente o último dia das eleições americanas, 5 de novembro, chamado de SuperTerça. Embora diversos estados já estejam recebendo votos por correio, a expectativa é que neste dia diversos eleitores votem presencialmente.

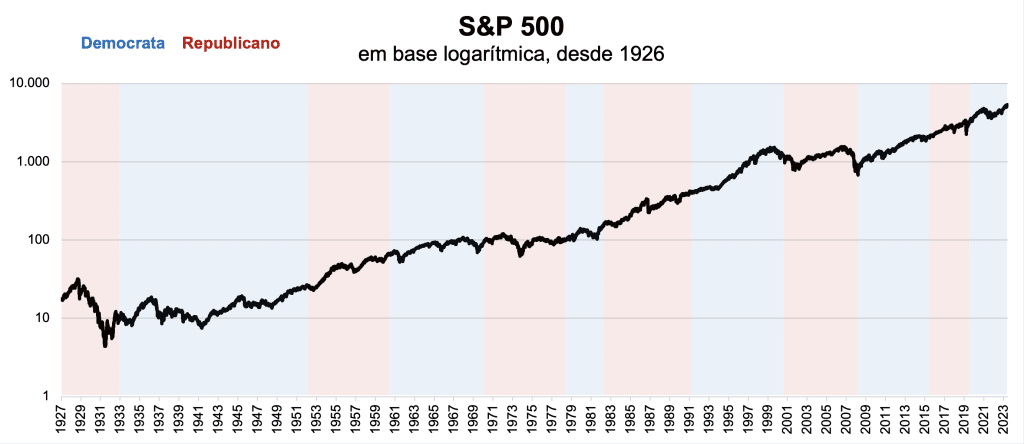

“Apesar das preferências pessoais de cada investidor, é importante ter em mente que o resultado no longo prazo ao comprar ações americanas é extremamente positivo [como mostra o gráfico abaixo], independente do partido no comando da maior economia do mundo“, avalia Pacheco.

Entretanto, como coloca Pacheco, quando estamos no meio do processo eleitoral, é natural que os investidores busquem entender quais setores ou segmentos da economia vão ter uma performance melhor no caso de um determinado candidato ser o vencedor do pleito.

Disputa entre Harris e Trump ainda é acirrada

As médias das pesquisas acompanhadas pelo RealClearPolitics indicam uma disputa acirrada entre Donald Trump e Kamala Harris. Por outro lado, o mercado de previsões Polymarket (baseado em criptomoedas) nos últimos dias apontaram uma ampla vantagem para o candidato republicano, após um equilíbrio de forças quando Harris substitui o então incumbente Joe Biden no páreo.

“Apesar de serem importantes e demonstrarem uma visão para os mais diversos tipos de eventos, é importante salientar que mercados como o PolyMarket podem ser impactadas por algumas poucas pessoas, não necessariamente indicando que se trata de um sentimento coletivo”, pondera o analista.

Uma análise recente feita pelo jornal The Wall Street Journal demonstrou que a alta recente na plataforma foi proveniente de quatro usuários, que conjuntamente aportam US$30 milhões na vitória de Donald Trump. Mais recentemente, a investigação apontou que essas contas são de uma mesma pessoa.

“Um ponto importante levantado pela reportagem (e que eu concordo) é que tais apostas não necessariamente se tratam de uma manipulação per se. Isso porque, na visão desses apostadores, a chance de um grande pagamento no caso de estarem corretos vale o risco”, analisa.

Por outro lado, Pacheco entende que o investidor tenha que ter cuidado na hora de tomar decisões em relação a sua construção patrimonial com base nesse tipo de informação. “Até porque não parece ser uma visão totalmente coletiva neste caso”.

Incertezas sobre resultado eleitoral têm mexido com a curva de juros nos EUA

Pacheco ainda acrescenta que o acirramento da disputa, atrelado à percepção de alguns investidores, tem impactado a curva de juros nos Estados Unidos.

“Nenhum dos candidatos tem falado muito a respeito de segurar os gastos na maior economia do mundo. Entretanto, algumas análises apontam que, caso Kamala ou Trump sigam adiante com as suas promessas de campanha, a tendência é de que o plano do candidato republicano tenha um impacto maior para as contas públicas e para a inflação“, comenta Pacheco.

Esse cenário, segundo o analista, poderia fazer com que Jerome Powell, presidente do banco central americano, e seus comandados tenham que rever suas projeções de cortes na Fed Funds Rate.

Outro ponto importante para se ter em mente em relação à eleição, destaca Pacheco, está ligado ao domínio dos partidos nas outras duas Casas.

“Na eventualidade de que um dos partidos tenha maioria tanto na Câmara dos Representantes como no Senado, a expectativa é de que o presidente teria maior capacidade de aprovar suas políticas. E nesses casos, o impacto na ponta longa seria maior do que na ponta curta dos juros”, explica.

Tarifas defendidas por Trump poderiam aumentar a inflação

De acordo com estudo realizado pelo JPMorgan, a implementação das tarifas defendidas por Donald Trump teriam um impacto inflacionário significativo — enquanto a tarifa universal de 10% representaria um aumento de 1,5% no índice de preços, a imposta aos produtos chineses (de 60%) poderia resultar em uma alta de 1,1% na inflação.

“Além disso, uma maior volatilidade de um governo Trump poderia também fazer com que os investidores demandassem um maior prêmio de risco para adquirir os títulos do governo americano“, complementa o analista.

Para Pacheco, é importante ter em mente também que, diferentemente da primeira vez em que Trump foi eleito, um possível segundo turno encontrará as contas públicas americanas mais comprometidas.

“Um exemplo é o corte de impostos defendido pelo candidato. Se no primeiro mandato essa medida foi vista com bons olhos de uma maneira geral, agora nem todos os defensores dessa abordagem concordam que seja necessário ou que possa gerar um impacto muito positivo para a sociedade”.

Lentidão para definir o resultado das eleições americanas pode impactar a decisão de juros do Fed

Já, no caso da vitória de Harris, a perspectiva é de uma continuidade das políticas atuais, que focam mais em manter gastos para classes de menor renda, mas sem a garantia de uma recomposição do lado dos impostos. Isso, na visão do especialista da Empiricus, também impactaria negativamente o déficit americano e não permitiria que o Fed baixe a guarda no combate à inflação.

“Aliás, uma demora na definição do vencedor do pleito americano pode impactar a definição da política monetária do Fed”, acredita o analista.

Na visão dele, ainda que o Banco Central projete mais 0,5 ponto percentual de corte até o final do ano (o que significaria dois cortes de 0,25 p.p.), não seria uma surpresa se a instituição preferisse não fazer nada na reunião de novembro e reduzisse na magnitude esperada em dezembro (quando, provavelmente, já saberemos quem será o novo inquilino da Casa Branca pelos próximos quatro anos).

28 de outubro a 1º de novembro: semana de resultados do 3T24 será a mais agitada da temporada

Além de todos esses eventos, teremos a semana de resultados mais movimentada da temporada atual nesta semana. Isso porque cinco das principais Big Techs divulgam seus balanços nessa semana — a principal beneficiária do desenvolvimento da Inteligência Artificial, a Nvidia (NVDC34) só reporta seus números no final de novembro.

Entre 28 de outubro e 1º de novembro, veremos a divulgação do balanço das empresas de tecnologia dos EUA a seguir (inclusive, os analistas da Empiricus Research estão disponibilizando aqui gratuitamente análises dos resultados trimestrais):

- Amazon (AMZO34);

- Alphabet (GOGL34);

- Microsoft (MSFT34);

- Meta Platforms (M1TA34);

- Apple (AAPL34)

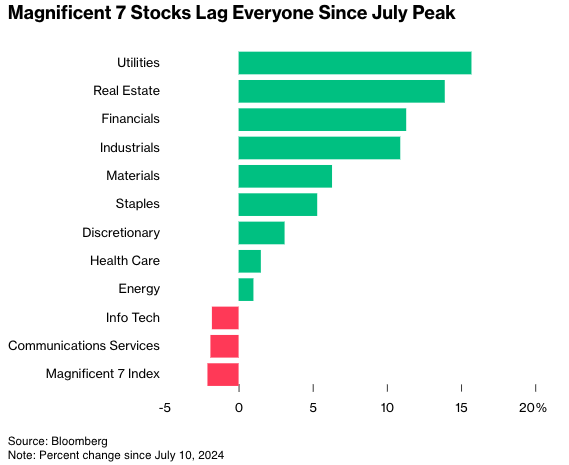

Na visão de Pacheco, apesar de possivelmente essas companhias apresentarem um forte crescimento anual nos lucros em relação ao S&P 500 (18,5%, comparado com 4,3% do índice), a base de comparação deve ficar um pouco mais difícil nesse e nos próximos trimestres.

“Isso pode acabar impactando a performance desses ativos, dado o valuation bem superior em relação a outros setores do mercado”, afirma. “Tanto que, desde o pico em julho, o setor de Tecnologia e Serviços de Comunicação, assim como as Magnificient 7, ficaram para trás comparado com os demais segmentos”.

“Para os investidores com visão de longo prazo, entendo que ainda devemos estar posicionados nessas que são as principais empresas do mundo atualmente – e continuarão sendo, na minha opinião”, defende o analista.

Contudo, dados os múltiplos atuais, Pacheco acredita que devemos ver uma performance pior do que ativos de outros setores, no curto prazo.

O post EUA: próximos 10 dias prometem emoções, com dados econômicos, resultados do 3T24, eleições e decisão de juros; entenda apareceu primeiro em Empiricus.