Os mercados tiveram uma manhã de aversão a risco nesta terça-feira. O principal dado econômico externo divulgado nesta manhã foi o Índice de Preços ao Produtor (PPI) de abril nos EUA. O dado cresceu 0,5% m/m, acima das expectativas de 0,2%. A medida de núcleo (que exclui os preços de alimentos e energia) mostrou o dobro da variação esperada (0,4% versus 0,2%) no período e a maior expansão desde julho de 2023. Embora tenha havido revisão para baixo bastante relevante dos números de março, o indicador revelou uma forte expansão da demanda final por serviços (0,6%) e adiciona um viés de alta para a métrica de inflação preferida do Fed, o PCE.

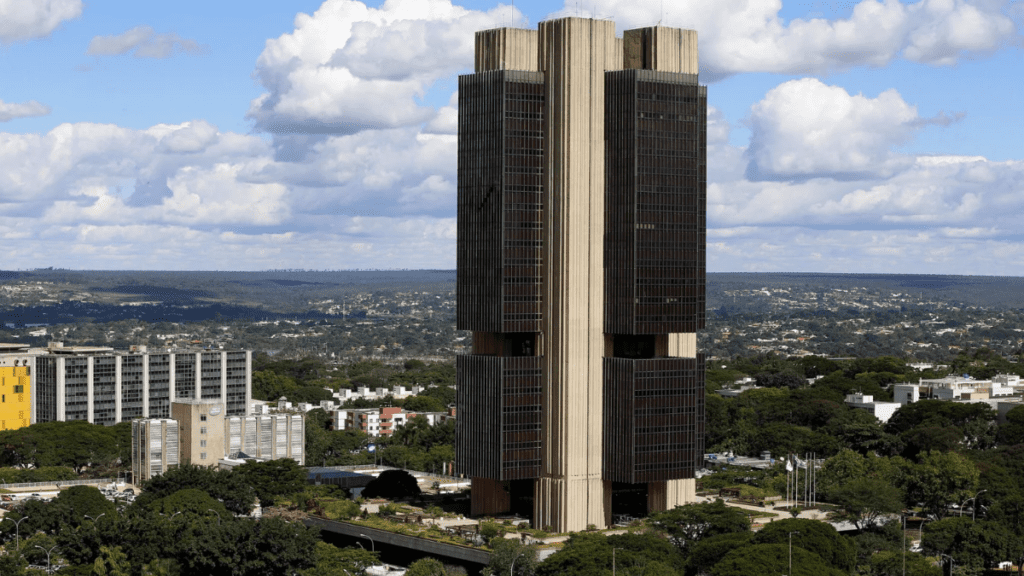

No Brasil, o Comitê de Política Monetária (COPOM) decidiu reduzir a Selic em 25 pontos-base (pbs) na última quarta-feira (8), abandonando o forward-guidance (prescrição futura) entregue no comunicado da reunião de março. Como antecipamos no relatório da semana passada, o Comitê também optou por retirar qualquer indicação futura de trajetória e trouxe uma comunicação bastante dura (hawkish) sobre o cenário macroeconômico.

Contudo, o grande destaque foi o fato de a decisão ter sido (bastante) dividida. O Presidente Roberto Campos Neto e mais três diretores votaram para a redução de 25 pbs, enquanto o diretor de política monetária, Gabriel Galípolo, e os outros dois membros indicados pelo atual governo preferiam uma redução de 50 pbs.

O dissenso deu força aos argumentos de que, após a saída do presidente Roberto Campos Neto no final deste ano, o Banco Central deveria passar a ser mais leniente em relação à inflação. Por isso, o mercado atropelou o tom duro impresso no documento e os ativos de risco tiveram uma performance bastante negativa no pregão seguinte à decisão. Além da abertura da curva de juros, a expectativa de inflação também sofreu revisão altista tanto nos instrumentos de mercado quanto nas projeções dos economistas (refletidas no relatório Focus).

- VEJA TAMBÉM: Descubra como as pessoas mais ricas do Brasil estão obtendo mais de 2% ao mês em renda fixa – mesmo com a queda da Selic

Ata do Copom mitigou riscos e preocupações

Nesta manhã (14), o destaque foi a divulgação da ata do último COPOM. O ponto mais importante abordado pelo documento foi o dissenso entre os diretores em relação ao ritmo de corte de juros da Selic. O documento deixou mais claro que, de fato, houve unanimidade em relação à avaliação de cenário doméstico e global, contudo, não foi possível chegar a um consenso sobre a decisão de descumprir o forward guidance, que antecipava um corte de 50 pontos-base.

Naturalmente, a ata não deveria trazer uma indicação de que a decisão do COPOM da última semana tenha sido de cunho político ou algo do gênero, contudo, é possível afirmar que as alterações na ata foram bastante satisfatórias no sentido de especificar o motivo do dissenso dos diretores.

A decisão que prevaleceu se baseou no entendimento de que “o custo reputacional de não seguir o guidance era menor do que o risco de perda de credibilidade sobre o compromisso com o combate à inflação e com a ancoragem das expectativas”.

De maneira geral, o documento trouxe um tom muito duro (hawkish) em relação à conjuntura doméstica e internacional. Houve alteração da avaliação do balanço de riscos, com fatores altistas se sobrepondo aos baixistas. O comitê enfatizou as mudanças de expectativa de corte de juros nos EUA, o maior dinamismo esperado para a atividade e o mercado de trabalho brasileiro, expectativas de inflação doméstica desancoradas, aumento do risco fiscal e um afrouxamento já observado no mercado de crédito.

Em suma, entendemos que a ata mitigou os riscos de escalada de preocupação em relação a uma deterioração da credibilidade do Banco Central e explicitou o entendimento unânime de que o cenário macroeconômico demanda mais cautela e, portanto, menos cortes de juros.

Inflação de abril mostrou uma composição favorável

Por outro lado, uma redução adicional na Selic em junho deve estar condicionada a dados melhores de inflação nos EUA nas próximas semanas. Além disso, a reunião do Banco Central americano no dia 12 de junho trará uma atualização das projeções econômicas da autoridade monetária para o ano. A divulgação do novo mapa de pontos (dot-plot) mostrará a expectativa de trajetória de juros por lá e pode sacramentar o fim do ciclo de corte da Selic.

Apesar de ter ficado em segundo plano, na semana passada ainda tivemos a divulgação do IPCA de abril. O indicador subiu 0,38%, ligeiramente acima da mediana das expectativas de 0,35%. Na comparação anual, o índice de preços caiu de 3,93% para 3,69%.

Entre os destaques do número, o grupo de administrados teve um aumento significativo de contribuição da gasolina e produtos farmacêuticos (refletindo o reajuste anual de medicamentos).

Por outro lado, os preços de bens seguem uma dinâmica bastante benigna e o setor de serviços desacelerou em relação ao mês de março. O núcleo de serviços também mostrou uma composição benigna com redução de serviços intensivos em mão de obra para patamares ligeiramente inferiores à sua mediana histórica para o mês de abril. A média dos núcleos também apresentou um patamar historicamente baixo de inflação em 12 meses.

Por isso, é possível afirmar que a inflação de abril mostrou uma composição favorável. Contudo, o horizonte relevante do Banco Central já não considera a inflação de 2024. Por isso, para fins de política monetária, as revisões altistas da inflação de 2025 são muito mais importantes do que o viés mais otimista da inflação corrente.

Como temos falado nas últimas semanas, ainda vemos espaço para revisões altistas nas projeções dos economistas nas próximas edições do relatório Focus, mesmo com a alta da expectativa da Selic.

- CONFIRA TAMBÉM: Saiba como receber no seu Whatsapp recomendações gratuitas dos melhores títulos de crédito privado para investir agora, segundo a Empiricus; inscreva-se aqui

Títulos pós-fixados devem voltar ao radar do investidor

Em termos de alocação em renda fixa para pessoa física, os títulos pós-fixados de curto prazo devem voltar a entrar no radar do investidor, dada a expectativa de um ciclo de corte na Selic bem mais conservador do que o esperado no início deste ano. Além disso, os títulos indexados à inflação devem continuar atrativos, uma vez que a inflação esperada para 2025 deve ser maior do que a taxa implícita de mercado hoje.

Nessa linha, no cardápio abaixo, além dos títulos indexados à inflação, adicionamos a recente oferta de CDB do banco Pan que oferece 130% do CDI com vencimento de 6 meses. Salientamos, contudo, que a promoção é exclusiva para novos clientes e/ou aos que já possuem conta mas não efetuaram nenhum investimento pela plataforma nos últimos 180 dias. Além disso, o título tem um limite máximo de aplicação de 25 mil reais e está disponível exclusivamente na plataforma do Banco Pan. Ainda assim, considerando a taxa ofertada, o prazo do título e o risco de crédito da instituição, a oferta nos parece bastante atrativa.

Cardápio da semana: confira os títulos de renda recomendados

| Características do CDB do Banco Pan com liquidez diária | |

| Classificação de risco da instituição | Fitch: AAA(bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Banco Pan |

| Aplicação mínima | R$ 5,00 |

| Aplicação máxima | R$ 25 mil |

| Liquidação | D+0 |

| Vencimento (prazo) | 6 meses (181 dias corridos) |

| Rentabilidade anual | 130% do CDI |

| Tributação | 20% |

| Pagamento de juros | Não |

| Resgate | Liquidez diária |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 23h59 |

| Características da CDB IPCA+ do Banco BTG Pactual | |

| Classificação de risco da instituição | Fitch: AAA(bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | BTG Pactual |

| Aplicação mínima | R$ 500 |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 14/05/2027 (1095 dias corridos) |

| Rentabilidade anual | IPCA+ 6,41% |

| Tributação | 15% |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 17h |

| Características do CDB IPCA+ do Banco Daycoval | |

| Classificação de risco da instituição | Fitch: AAA(bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Banco Daycoval |

| Aplicação mínima | R$ 1 mil |

| Aplicação máxima | R$ 250 mil |

| Liquidação | D+0 |

| Vencimento (prazo) | 08/05/2029 (1827 dias corridos) |

| Rentabilidade anual | IPCA+ 6,44% |

| Tributação | 15% |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 18h |

As taxas das tabelas são referentes ao dia 14 de maio de 2024. No caso da plataforma do BTG Pactual, o título indicado permanece disponível até às 17h, como indicado na tabela acima.

Para a sua reserva de emergência, aquele dinheiro que você pode precisar no curtíssimo prazo, recomendamos apenas o Tesouro Selic, disponível na plataforma do Tesouro Direto, ou fundos DI taxa zero.

O post Renda fixa: confira três CDBs para investir Pós-Copom apareceu primeiro em Empiricus.